消費税増税が控えています。

昨今の株高や好景気もサラリーマンにはなかなかその実感が得られないという人が多いのではないでしょうか。

確かにボーナスが一時的に増えたりはしていますがそれよりも社会保険料の伸びが大きいのです。きっと多くの人が手取りはそこまで増えていません。

しかも、昨今の働き方改革の影響で残業代が減っている人も多いはずです。長時間労働を前提に基本給が安く設計された賃金体系になっていて残業代が手取りの結構な割合を占めているということがよくあります。

私が勤める日系企業もまさにそんな賃金体系になっているので、手取りは逆に結構減っている人が多いです。

ここにさらに消費増税が迫っているという世知辛い状況。

自分たちにできることといえば、支出をコントロールすること。収入減に耐えられる筋肉質な家計を作っておくことが大事です。

自分が何にお金を使っているかちゃんと把握すること。

私も一時期は全然お金が貯まらないことがありました。お恥ずかしい話ですが、毎月の支出が給与収入よりも大きくて、ボーナスで毎月の赤字を補填するという状態。

そりゃお金も貯まりません。

なぜ自分はお金が貯まらないのか、自分でもよくわからなかったのですが、やり始めたのが「家計簿アプリ」です。

まずは自分の支出から管理しましょう、とやり始めました。

そうすると面白いもので、何に使っているかを把握するようになると無駄な支出がもったいなく感じ結果、支出を抑えられるようになりました。

お金を貯めるにはまず支出の把握からです。

目次

まずは自分の支出を把握する

家計簿アプリで支出の把握を

自分の支出の把握のために使い始めた家計簿アプリですが、私が最初に選んだのは「すぐ家計簿」というアプリでした。

これは超シンプルな家計簿でした。昨今流行りのマネーフォワードのようなクレジットカード連携や銀行口座連携などの連携機能は一切なく、全て自分で使用した金額を入力するというものです。

カテゴリ分け機能などはもちろんあるので、自分であらかじめよく入力するカテゴリを作って入力すれば手間も節約できます(例えば、「昼ご飯」「ドリンク」)。

この入力したデータはアプリ上で集計表・グラフなども見られますが、私の場合、アプリからデータをcsv出力してお手製のExcelにせっせと転記していました。

そうすると、支出をだいぶ抑えられるようになっていました。

それもそのはず、毎月お手製のExcelに転記していたので、気になる支出が目に付くわけです。

私の場合、気になる支出は「昼ご飯」「夜ご飯」「カフェ」「ドリンク」といった食費関連ですが、カフェで仕事をするのが常習化していて毎日のようにカフェに行っていたのでそれなりの金額になっていました。

1回300円でも平日20日行けば6,000円/月、私は休日も結構行ったり1日に2回行くこともあったり、何回も行くとついついお菓子類にも手が伸びてということもあり、10,000円/月のときも。

一人暮らしで自炊も億劫でしたから夜ご飯も外食が多かったですしドリンクも自販機でよく買っていましたね。

支出を抑えるために、自炊に切り替えたり近くのホームセンターでまとめ買いなどに切り替えたりしました。

そうすることで、気になる支出を抑えていくことで慢性的に赤字だった毎月の家計を黒字にすることができました。

この家計簿運用は確か2年くらい続けたように思います。

で、やめました。

そして、しばらくは家計簿アプリを全く使いませんでした。

元々、家計簿をつけ始めたのは自分の支出を把握して赤字体質を脱するためでしたので、その目的は達成できたと思ったのですね。

支出を抑える行動が習慣化されたと思ってやめてみることにしました。

キャッシュレスで自動化半端ない家計簿アプリ

その後しばらくは調子がよかったのですが、家計簿をつけなくなると段々と支出が増えてきました。またまた自分が何にお金を使っているか分からなくなると「なぁなぁ」でついつい自分に甘くなってしまうものです。

そこで新たに家計簿アプリを再開したのですが、アプリを変えてみました。

使い始めたのが人気のマネーフォワード。やっぱりマネーフォワードです。

前回と違うアプリを使い始めたのは家計簿入力の手間を最大限なくしたいと思ったからですね。

マネーフォワードはクレジットカードや電子マネーも銀行口座も連携可能です。交通系ICカードのICOCAもPiTaPaも連携可能です。Amazonや楽天市場などのネット通販も連携可能です。

つまり、現金払い以外は大抵の決済が自動連携されるんですね。

しかも、Amazonや楽天市場などで購入した場合は金額だけでなく買った商品が何かまで自動連携されるわけで過去の買い物の記録としてもめちゃくちゃ使えます。

ちょうど現金払いの手間を減らそうとキャッシュレス生活に切り替えようとしていたこともあってマネーフォワードでかなり自動化ができそうだと思って使い始めましたが、とても便利です。

レシートの写真読み取り機能もとても精度が高いですしね。

あと、アプリだけでなくブラウザからも見られます。パソコンでも使えます(ブラウザ)。

もしデータを大量に修正したいとなった場合にスマホで細々と作業しなくてもまとめてパソコンで修正できます。有料会員(¥500/月)になると使えるcsv出力や取り込み機能も便利です。

確定申告のための経費計算とかでもマネーフォワードがあればさくさく進められます。そこまで使う人は珍しく多くの人が無料会員で十分でしょうが、めちゃくちゃ使えます。

家計簿をつけて支出を目にすることは重要で、これをやると支出を抑えようという気持ちが出てきます。これ、きっと私だけではないと思います。

周囲を見渡しても倹約家の人はたいてい家計簿つけていますよね。

お金を貯めようと思えば、まずは支出の管理から。それには家計簿アプリは便利です。

カード決済は自動連携、スマホでササっと入力なので手間もありません。

支出の見直しには固定費削減が効果的

さて、家計簿アプリで支出の把握をした後はどうやって支出を抑えていくかです。

気になる支出というのは人それぞれでしょうが、決まって高くなっているものがあります。

それは固定費です。

固定費というのは毎月必ずかかってくるもの。家賃や住宅ローンをはじめ、電気代、ガス代、水道代や携帯代金、保険料など。

毎月それなりの金額がかかっているものでここを減らすと、大きく改善できるものです。

特に大きな比率を占めるのは家賃や住宅ローンですが、これは引越しすればいいですがすぐにはできません。

電気代やガス代などはきっと季節によって使用頻度や時間が異なるため、結構変動のある部分で安い月もあるでしょうが、頻度や時間を短くして節約もできますが、当然、暑さや寒さに我慢が必要です。

今夏のように猛暑日が毎日続くという命に関わるレベルになるとさすがに我慢なんて言ってられません。

固定費削減にはMVNOが有効

固定費のうち、一番削りやすく大きな削減が見込めるのは携帯代金です。

いわゆる「格安SIM」に切り替えれば、月々5,000円とか7,000円とか大きく削減可能です。私もauから格安SIMに変えて実際に▲7,000円/月安くすることができました(9,500円/月→2,500円/月)。

私が使ったことがある格安SIMはLINEモバイル、

UQモバイル、mineoですが、確かにキャリア3社(auやdocomo、softbank)に比べると通信速度は遅いです(だから安いのです)。

昼休み時間の混み具合はなかなかのもので少しイライラしますが、それ以外の時間帯は普通に使えます。

めちゃめちゃテレビCMをやっているY!mobileなんかも格安SIMで、この2社でもほぼ同じくらいの削減幅が見込めますよ。

車にあまり乗らない人はカーシェア活用も

車を毎日乗る人には使えませんが、週末しか乗らない、月に1回乗る程度といった人はカーシェアを活用するのも固定費削減につながります。

将来に備えた積立を

固定費を抑えると毎月の支出をかなり抑えられるので、お金を貯めるには支出を把握して固定費を優先的に削ることがオススメです。

こうして捻出したお金は自己投資や将来に備えた資産づくりに充てましょう。

これからの時代、増税も続きますしますます手取り収入は減っていきますし、年金がどれだけもらえるかもわかりませんから、自分でお金を増やす取り組みは必須です。

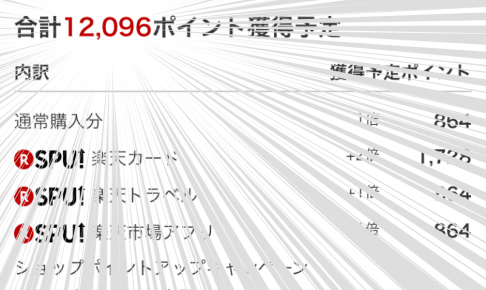

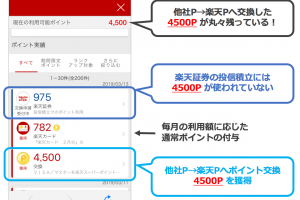

私自身も、将来に備えたつみたて投資(投資信託)を始めています。

昔は値上がり益(キャピタルゲイン)狙いで株式投資を積極的にやっていたこともありますが、株価を気にする生活は精神衛生上あまり良くないこともあって、最近はもっぱら投資信託です。少額投資非課税制度のNISAももちろん活用しています。

投資信託をやるのにオススメなのは、断然ネット証券です。

楽天証券やSBI証券などのネット証券も投資信託商品も豊富(2000種類以上)、売買手数料がかからないノーロードの商品もたくさんもあります。

SBI証券は住信SBIネット銀行との組み合わせが最強なので、住信SBIネット銀行をお持ちの人はSBI証券がオススメです(住信SBIネット銀行のATM手数料や振込手数料の無料回数を増やしやすくなります)

間違っても銀行などで買わないほうがいいです。商品数も少ないですし手数料が高いものばかりです。

ここ数年、ひふみ投信やセゾン投信といったアクティブ投資も人気です。いわゆる日経平均などのインデックス投信よりも高いパフォーマンスを上げている投信です(私自身もひふみ投信をつみたて購入しています)

とはいえ、投資信託という商品は、元本が保証されているわけではありませんから闇雲に買うのではなくよく吟味が必要です。

あとは健康づくりのための運動も大事です。

私も30代になると体の衰えを感じるようになりジムに通い始めました。プロテインも飲んでいます。

将来を見据えた資産づくりと健康。

「年をとると金と健康の話ばかり」と聞いていましたが、これを実感する今日この頃です。